全面爆发于农历新年的新冠肺炎疫情,常让人们回忆起2003年席卷全国的SARS病毒。按目前形势来看,新冠肺炎疫情较2003年非典疫情更为严重,不但受感染人数和致死人数超过非典时期,其地理影响范围也更广。

此次疫情几乎波及各行各业,零售餐饮、酒店旅游以及航空运输等行业首当其冲,工程机械行业也不例外。但是,与17年前的非典时期相比,中国工程机械行业自身的发展阶段、竞争生态,及其所处的经济环境都不可同日而语。那么,与非典时期相比,此轮新冠疫情对行业带来的影响有何不同?

差异一:高速城镇化 vs 后城镇化时代,所处经济周期不同

(1)经济增长方式发生改变,投资更倾向于稳需求

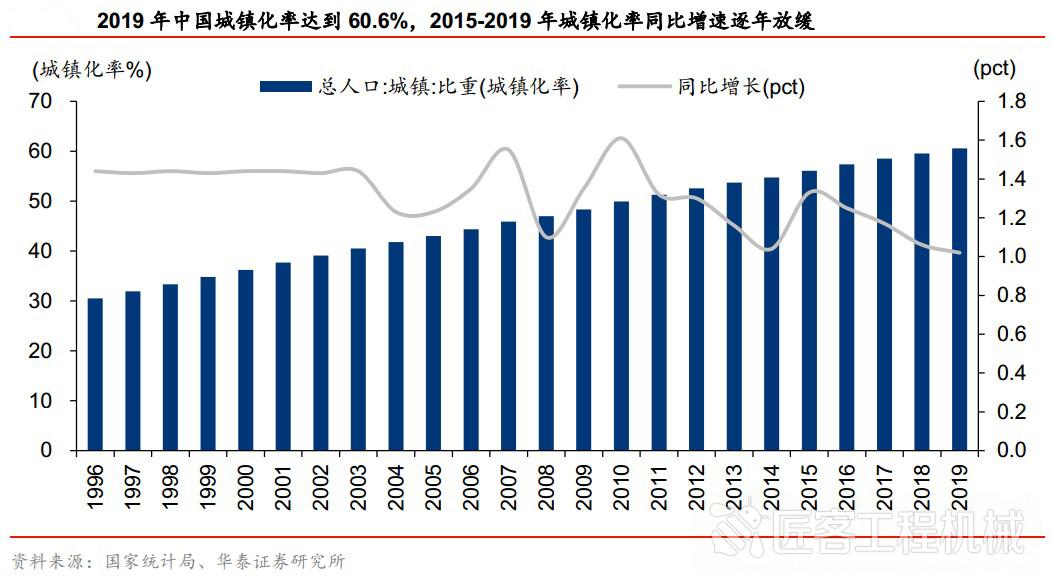

2003年“非典”时期,中国城镇化率为 40.5%,当时的中国正处于高速城镇化的进程当中,1996-2003 年城镇化率年均上升 1.44 %。2003 年,在国家积极的财政政策和稳健的货币政策支持下,基建和地产投资保持稳步增长,“非典”疫情影响短暂且有限。

2015~2019年,中国城镇化率同比增速逐年放缓

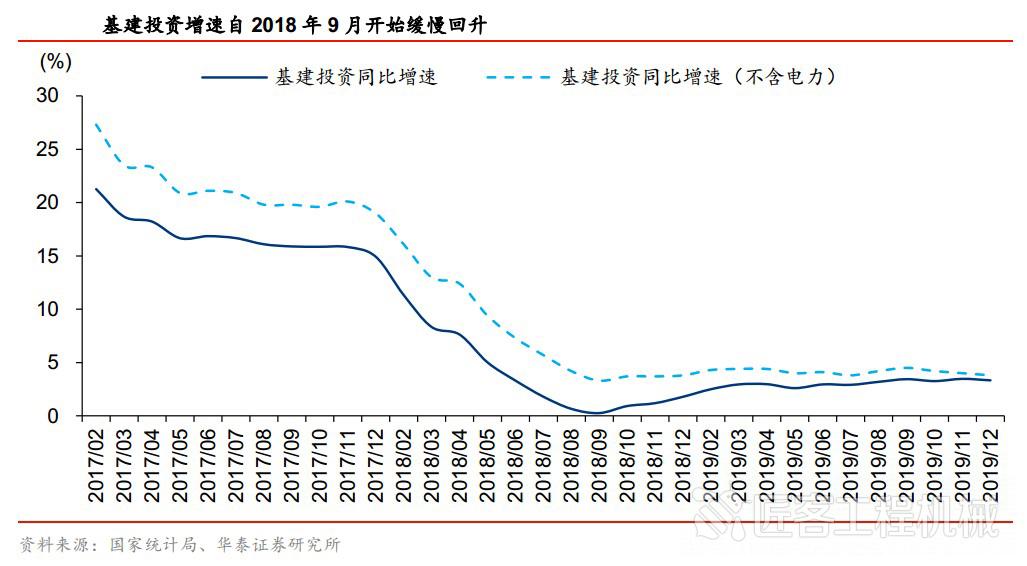

在城镇化率不断攀升的同时,中国的经济增长方式发生了显著的改变,由过去单纯的依靠投资拉动为主向“稳定总需求”逐渐过渡。自2018年下半年起,在经济下行压力加大、外部环境严峻的“逆周期”环境下,基建投资增速缓慢回升,道路投资、环保及公共设施管理业成为投资重点。

2003年至今,固定资产投资增速在波动中下行

基建投资增速自2018年9月起开始缓慢回升

2月11日,瑞银投资研究部首席中国经济学家、亚洲经济研究主管汪涛在接受媒体采访时表示:“在(新冠战“疫”)后期,政府应该尽快出台加大基础设施建设和公共设施投资的政策。这些政策目前仍在酝酿中,预期未来几星期內会陆续出台。”

所以,在“基建稳增长”的背景下,在疫情消退,万物复苏之后,基建投资有望全面反弹,工程机械行业或将迎来新一轮的利好。

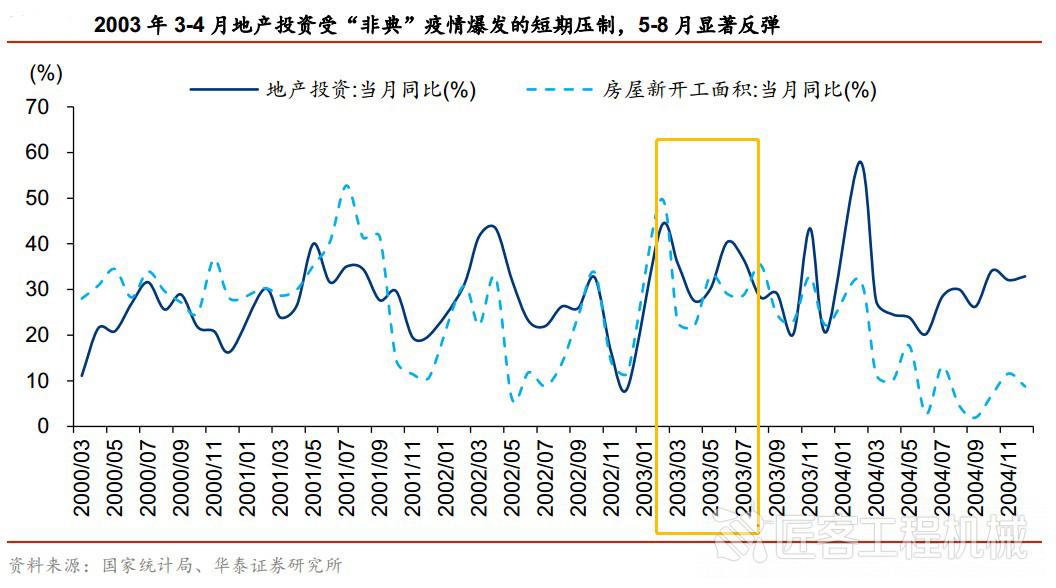

(2)非典时期 疫情对房地产影响相对有限

在非典时期,2003 年 1-2 月、3 月及 4 月地产投资增速分别为 44%、36%、28%,新开工面积增速分别为 50%、23%、22%,受到非典疫情爆发影响,下滑较为明显。非典疫情在2003年6月基本结束,5 至8月的新开工面积与地产投资同比增速均先后出现快速回升。地产投资与房屋新开工面积受疫情爆发的短期压制,随后显著反弹。

1-2 月是地产传统淡季,数据显示,2019年1-2月,全国地产业的销售和开工面积占全年比重都不超过 10%。房地产需求只会延后不会消失,未来有望随着疫情改善逐步回归,因此,我们可以推断,如果将考量的周期放至全年,新冠疫情对地产影响相对有限,不会对工程机械市场需求造成显著影响。

差异二:快速成长期 vs 稳定发展期,行业发展阶段不同

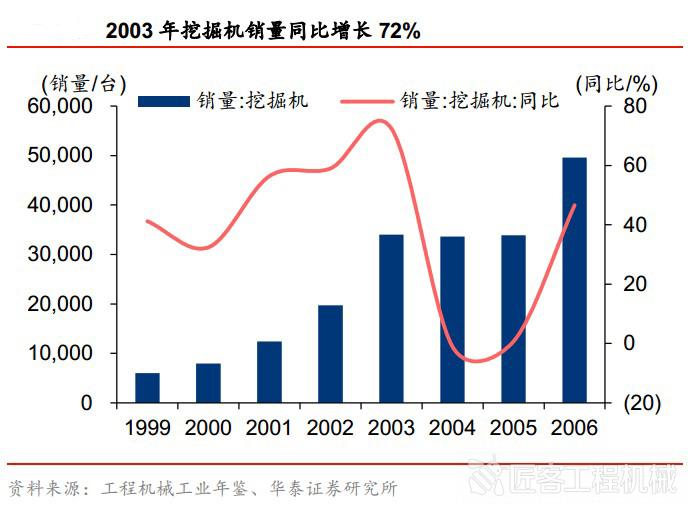

(1)2003年中国工程机械行业处于高速成长期

2003年,中国工程机械行业主要品种销量大幅增长。据中国工程机械工业年鉴数据显示,2003 年工程机械主要品种销量均保持较快增长,挖掘机、装载机、轮式起重机、泵车的增速分别为 72%、61%、51%、121%。这几项数据说明,非典疫情对2003年的产品销量未产生实质性的影响。

1999-2006年挖掘机销量及同比增幅

行业高景气度持续到 2004 年上半年,随着国家宏观调控以及固定资产投资规模的降温,加之行业大量的整机存量,工程机械市场需求开始下滑,2004-2005 年部分品种开始调整,销量出现负增长或增速大幅放缓。

2003-2004 年,工程机械行业增长由于高度依赖固定资产投资规模,同时面临原材料供应、电力、运力等资源性短缺的影响,以及原材料(钢材、生铁、橡胶等)大幅度涨价的不利因素。部分核心零部件如发动机和液压件等仍然以进口为主,国产化程度不足。供给端成本上涨导致行业盈利水平出现下滑,行业内主要上市公司的毛利率跟不上收入增速的脚步,企业盈利能力下滑,行业抵御风险的能力相对偏弱。

(2)2020-2021 年国内工程机械行业有望平稳发展

在2020-2021年,我们认为将有两个因素支撑中国工程机械行业实现平稳发展。

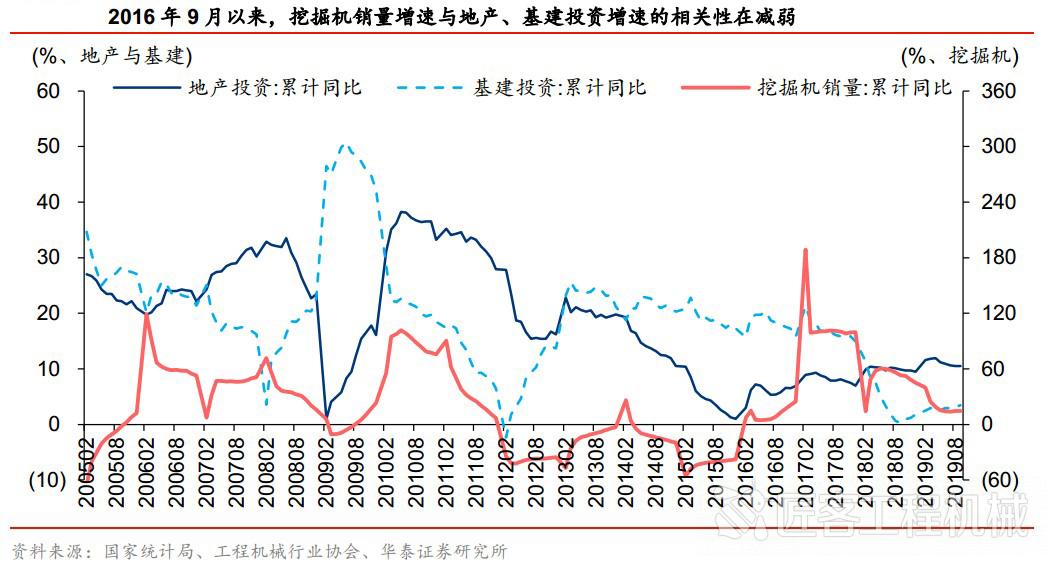

其一、从增速角度来看,工程机械销量与地产、基建投资相关性有所减弱。

挖掘机销量对工程机械行业景气度具有一定代表性。对 2005-2019 年挖掘机销量增速与地产投资、基建投资增速进行比较,我们可以看出,2006-2016 年挖掘机销量增速与地产投资增速的相关性更高。

其中,2012 年 2 月至 2016 年 8 月,基建开始提速、地产投资增速收窄,国内挖掘机行业处于持续的低谷期。2016 年 9 月至 2019 年 12 月,地产投资增速相对平稳,基建投资增速快速下探后维持低位增长,但挖掘机销量保持较快增长,与投资增速的相关性有所减弱。

其二、年销量与淘汰量之间有望达成动态平衡。

据投资机构测算:

1)2004-2011 年,国内挖掘机市场处于快速成长期,淘汰量远低于总销量,占比在 10%~20%

之间,存量设备高速扩张;

2)2012-2016 年,国内市场开始逐步调整与出清,表现为高存量设备与二手设备流转压制新增需求,淘汰量及占销量的比例逐年上升;

3)2017-2018 年,国内市场重回高景气状态,新机销售大幅增长,且增速高于淘汰量。据投资机构预计,随着国内市场恢复健康发展(未出现极端的价格战或极度激进的销售策略),每年的销量与淘汰量之间有望达成较为稳定的动态平衡状态。

此外,考虑到基建补短板、新农村建设、存量更新和环保淘汰更新以及人工替代效应等因素,同时,由于工程进场顺序差异,起重机械及混凝土机械销量增速往往晚于挖掘机市场,预计未来 2-3 年起重机械与混凝土机械市场有望接力挖掘机,保持持续增长。

(3)销量短期波动明显 销售旺季或后移

工程机械现有产能相对充裕,但投产节奏或取决于疫情缓和拐点与复工时间。以价值量占比较大的挖掘机为例,国家统计局数据显示,2017-2019 年,国内挖掘机产量分别为 19.46万台、26.95 万台和 26.63 万台,单月产量峰值出现在 2019 年 3 月(3.39 万台)。灵活的产能调整与 2019 年底的生产备货,加之工厂陆续复工,均有望满足疫情过后的需求。

2017年3月至2019年12月国内挖掘机产量与销量数据

销售旺季或后移,可能导致单月销量同比数据出现大幅波动。每年3-4月是工程机械销售的传统旺季,从2019年3月与4月销量之和占全年的比例来看,挖掘机、装载机、汽车起重机、推土机等品种分别为 31%、25%、28%、28%。2020 年受到疫情影响,工程项目开工可能延后,推迟终端用户购机/换机需求,2020年前3-4个月的销售数据或出现大幅波动。

差异三:外资品牌时代VS本土品牌时代,竞争格局不同

与2003年非典时期相比,如今中国工程机械行业的竞争格局已经发生了翻天覆地的变化,在中国工程机械舞台上扮演主角的本土品牌,其实力已今非昔比。

(1)本土品牌的产品竞争力大幅提升

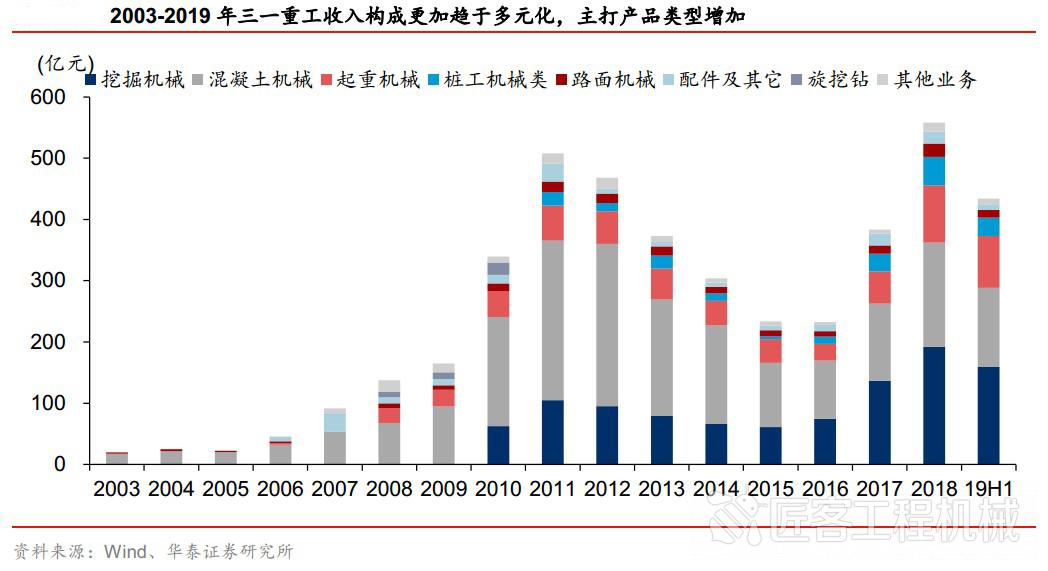

本土工程机械产品相比进口或合资品牌具有更高性价比、更加智能化,产品系列相比 2003 年也更加完整。以国产龙头三一重工为例,2019 上半年,公司的挖掘机、混凝土机械、起重机械收入占比分别达到 37%、30%、20%,产品结构相比于 2003 年更加平衡及多元化。

(2)与国际巨头的营收差距大幅缩小

从营业收入角度看,国内龙头品牌与全球工程机械巨头的差距大幅缩小。2003年,工程机械本土品牌四强(徐工、柳工、三一、中联)的收入之和仅为 92 亿元,仅为同年卡特彼勒收入的4.9%。而2019年前三季度,这四家品牌的收入之和为 1,479亿元,而卡特彼勒的同期销售收入为2,806亿元,本土企业的体量不断扩容。

(3)主要机种市场份额超越外资品牌

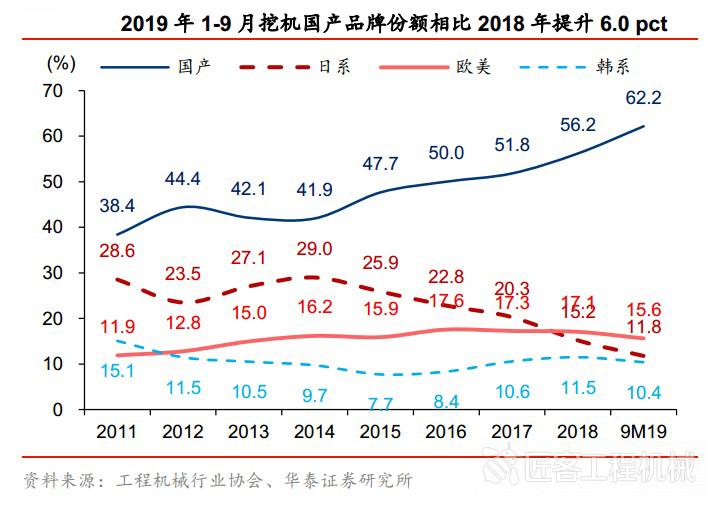

挖掘机、装载机、起重机、推土机等主要工程机械机种,本土品牌都占据了多数的市场份额。

以挖掘机为例,据协会数据,2019 年前三季度挖机本土/日系/欧美/韩系品牌份额分别为 62.2%/11.8%/15.6%/10.4%,本土品牌市占率持续提升。2018年汽车起重机本土前三名的市占率超过 90%。

从国际化程度看,国产品牌的收入规模大幅提升,海外布局更加完善。由于部分公司未披露2003 年海外业务收入,我们以 2005 年数据作为参考,当年国产工程机械四强(徐工、柳工、三一、中联)的海外收入合计 8.23 亿元,占自身总收入的 6.4%。经过十几年的海外布局与拓展,2018 年这四家企业的海外收入大幅上升至 265 亿元,占自身总收入比例也上升至 18%。

综上,在公司体量、资本实力、竞争优势等方面不断充实的本土品牌,其抵御市场风险的能力已大大增强。

接下来,我们也来谈一些此次新冠疫情对行业带来的不确定因素。

前文也曾提到,此轮疫情的传播范围、累计感染人数都远超非典时期,且当前疫情确诊人数仍处于增长阶段,疫情发展仍具有不确定性,若疫情得到控制所需的时间超预期,则其对节后基建和地产项目的复工,以及工程机械行业影响也可能超过此前的预期。

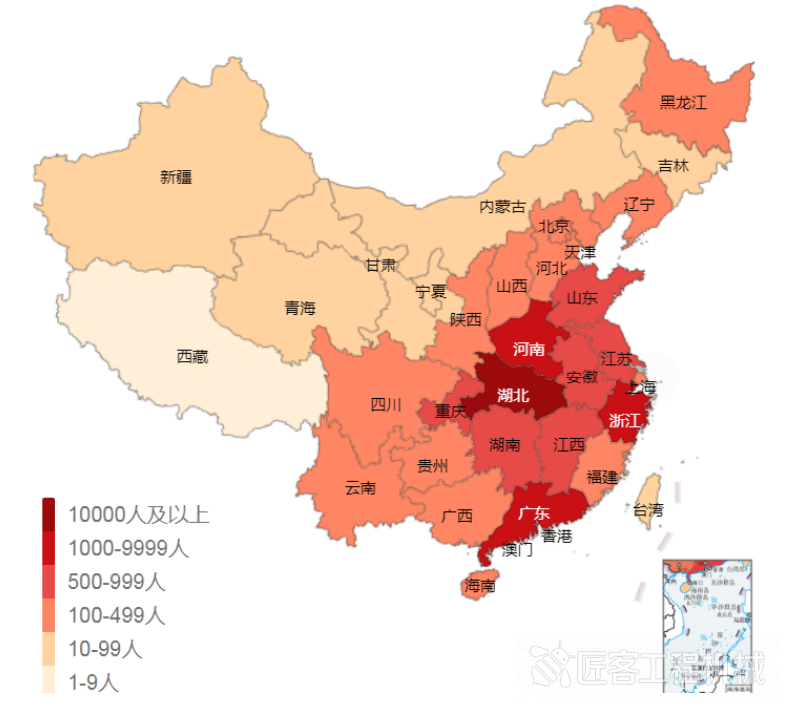

非典时期,中国内地累计病例5327例

新冠肺炎疫情地图:全国累计确诊63946例(截至2020-2-14)

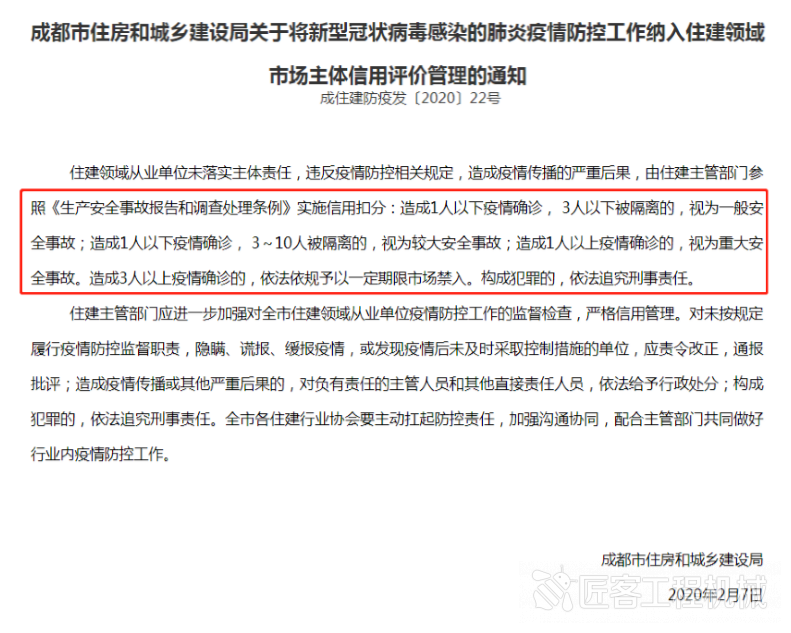

如今,建筑行业对于安全生产的重视程度也是今非昔比。2月7日,成都市住房和城乡建设局下发了《关于将新型冠状病毒感染的肺炎疫情防控工作纳入住建领域市场主体信用评价管理的通知》,通知中规定,住建领域从业单位造成疫情传播后果的,将视为安全事故进行处理。

成都市住房和城乡建设局通知的部分截图

截至目前,已经出现个别企业因复工后未严格实施管控,引发聚集性疫情的事件,这将对尚未复工的企业的信心和下一步的决策造成一定影响(本文部分数据及素材来源于中国工程机械工业协会、华泰证券,特此感谢)。

非典VS新冠,对工程机械行业的影响有何不同

匠客工程机械 评论(0)

来源:匠客工程机械

全面爆发于农历新年的新冠肺炎疫情,常让人们回忆起2003年席卷全国的SARS病毒。按目前形势来看,新冠肺炎疫情较2003年非典疫情更为严重,不但受感染人数和致死人数超过非典时期,其地理影响范围也更广。

此次疫情几乎波及各行各业,零售餐饮、酒店旅游以及航空运输等行业首当其冲,工程机械行业也不例外。但是,与17年前的非典时期相比,中国工程机械行业自身的发展阶段、竞争生态,及其所处的经济环境都不可同日而语。那么,与非典时期相比,此轮新冠疫情对行业带来的影响有何不同?

差异一:高速城镇化 vs 后城镇化时代,所处经济周期不同

(1)经济增长方式发生改变,投资更倾向于稳需求

2003年“非典”时期,中国城镇化率为 40.5%,当时的中国正处于高速城镇化的进程当中,1996-2003 年城镇化率年均上升 1.44 %。2003 年,在国家积极的财政政策和稳健的货币政策支持下,基建和地产投资保持稳步增长,“非典”疫情影响短暂且有限。

2015~2019年,中国城镇化率同比增速逐年放缓

在城镇化率不断攀升的同时,中国的经济增长方式发生了显著的改变,由过去单纯的依靠投资拉动为主向“稳定总需求”逐渐过渡。自2018年下半年起,在经济下行压力加大、外部环境严峻的“逆周期”环境下,基建投资增速缓慢回升,道路投资、环保及公共设施管理业成为投资重点。

2003年至今,固定资产投资增速在波动中下行

基建投资增速自2018年9月起开始缓慢回升

2月11日,瑞银投资研究部首席中国经济学家、亚洲经济研究主管汪涛在接受媒体采访时表示:“在(新冠战“疫”)后期,政府应该尽快出台加大基础设施建设和公共设施投资的政策。这些政策目前仍在酝酿中,预期未来几星期內会陆续出台。”

所以,在“基建稳增长”的背景下,在疫情消退,万物复苏之后,基建投资有望全面反弹,工程机械行业或将迎来新一轮的利好。

(2)非典时期 疫情对房地产影响相对有限

在非典时期,2003 年 1-2 月、3 月及 4 月地产投资增速分别为 44%、36%、28%,新开工面积增速分别为 50%、23%、22%,受到非典疫情爆发影响,下滑较为明显。非典疫情在2003年6月基本结束,5 至8月的新开工面积与地产投资同比增速均先后出现快速回升。地产投资与房屋新开工面积受疫情爆发的短期压制,随后显著反弹。

1-2 月是地产传统淡季,数据显示,2019年1-2月,全国地产业的销售和开工面积占全年比重都不超过 10%。房地产需求只会延后不会消失,未来有望随着疫情改善逐步回归,因此,我们可以推断,如果将考量的周期放至全年,新冠疫情对地产影响相对有限,不会对工程机械市场需求造成显著影响。

差异二:快速成长期 vs 稳定发展期,行业发展阶段不同

(1)2003年中国工程机械行业处于高速成长期

2003年,中国工程机械行业主要品种销量大幅增长。据中国工程机械工业年鉴数据显示,2003 年工程机械主要品种销量均保持较快增长,挖掘机、装载机、轮式起重机、泵车的增速分别为 72%、61%、51%、121%。这几项数据说明,非典疫情对2003年的产品销量未产生实质性的影响。

1999-2006年挖掘机销量及同比增幅

行业高景气度持续到 2004 年上半年,随着国家宏观调控以及固定资产投资规模的降温,加之行业大量的整机存量,工程机械市场需求开始下滑,2004-2005 年部分品种开始调整,销量出现负增长或增速大幅放缓。

2003-2004 年,工程机械行业增长由于高度依赖固定资产投资规模,同时面临原材料供应、电力、运力等资源性短缺的影响,以及原材料(钢材、生铁、橡胶等)大幅度涨价的不利因素。部分核心零部件如发动机和液压件等仍然以进口为主,国产化程度不足。供给端成本上涨导致行业盈利水平出现下滑,行业内主要上市公司的毛利率跟不上收入增速的脚步,企业盈利能力下滑,行业抵御风险的能力相对偏弱。

(2)2020-2021 年国内工程机械行业有望平稳发展

在2020-2021年,我们认为将有两个因素支撑中国工程机械行业实现平稳发展。

其一、从增速角度来看,工程机械销量与地产、基建投资相关性有所减弱。

挖掘机销量对工程机械行业景气度具有一定代表性。对 2005-2019 年挖掘机销量增速与地产投资、基建投资增速进行比较,我们可以看出,2006-2016 年挖掘机销量增速与地产投资增速的相关性更高。

其中,2012 年 2 月至 2016 年 8 月,基建开始提速、地产投资增速收窄,国内挖掘机行业处于持续的低谷期。2016 年 9 月至 2019 年 12 月,地产投资增速相对平稳,基建投资增速快速下探后维持低位增长,但挖掘机销量保持较快增长,与投资增速的相关性有所减弱。

其二、年销量与淘汰量之间有望达成动态平衡。

据投资机构测算:

1)2004-2011 年,国内挖掘机市场处于快速成长期,淘汰量远低于总销量,占比在 10%~20%

之间,存量设备高速扩张;

2)2012-2016 年,国内市场开始逐步调整与出清,表现为高存量设备与二手设备流转压制新增需求,淘汰量及占销量的比例逐年上升;

3)2017-2018 年,国内市场重回高景气状态,新机销售大幅增长,且增速高于淘汰量。据投资机构预计,随着国内市场恢复健康发展(未出现极端的价格战或极度激进的销售策略),每年的销量与淘汰量之间有望达成较为稳定的动态平衡状态。

此外,考虑到基建补短板、新农村建设、存量更新和环保淘汰更新以及人工替代效应等因素,同时,由于工程进场顺序差异,起重机械及混凝土机械销量增速往往晚于挖掘机市场,预计未来 2-3 年起重机械与混凝土机械市场有望接力挖掘机,保持持续增长。

(3)销量短期波动明显 销售旺季或后移

工程机械现有产能相对充裕,但投产节奏或取决于疫情缓和拐点与复工时间。以价值量占比较大的挖掘机为例,国家统计局数据显示,2017-2019 年,国内挖掘机产量分别为 19.46万台、26.95 万台和 26.63 万台,单月产量峰值出现在 2019 年 3 月(3.39 万台)。灵活的产能调整与 2019 年底的生产备货,加之工厂陆续复工,均有望满足疫情过后的需求。

2017年3月至2019年12月国内挖掘机产量与销量数据

销售旺季或后移,可能导致单月销量同比数据出现大幅波动。每年3-4月是工程机械销售的传统旺季,从2019年3月与4月销量之和占全年的比例来看,挖掘机、装载机、汽车起重机、推土机等品种分别为 31%、25%、28%、28%。2020 年受到疫情影响,工程项目开工可能延后,推迟终端用户购机/换机需求,2020年前3-4个月的销售数据或出现大幅波动。

差异三:外资品牌时代VS本土品牌时代,竞争格局不同

与2003年非典时期相比,如今中国工程机械行业的竞争格局已经发生了翻天覆地的变化,在中国工程机械舞台上扮演主角的本土品牌,其实力已今非昔比。

(1)本土品牌的产品竞争力大幅提升

本土工程机械产品相比进口或合资品牌具有更高性价比、更加智能化,产品系列相比 2003 年也更加完整。以国产龙头三一重工为例,2019 上半年,公司的挖掘机、混凝土机械、起重机械收入占比分别达到 37%、30%、20%,产品结构相比于 2003 年更加平衡及多元化。

(2)与国际巨头的营收差距大幅缩小

从营业收入角度看,国内龙头品牌与全球工程机械巨头的差距大幅缩小。2003年,工程机械本土品牌四强(徐工、柳工、三一、中联)的收入之和仅为 92 亿元,仅为同年卡特彼勒收入的4.9%。而2019年前三季度,这四家品牌的收入之和为 1,479亿元,而卡特彼勒的同期销售收入为2,806亿元,本土企业的体量不断扩容。

(3)主要机种市场份额超越外资品牌

挖掘机、装载机、起重机、推土机等主要工程机械机种,本土品牌都占据了多数的市场份额。

以挖掘机为例,据协会数据,2019 年前三季度挖机本土/日系/欧美/韩系品牌份额分别为 62.2%/11.8%/15.6%/10.4%,本土品牌市占率持续提升。2018年汽车起重机本土前三名的市占率超过 90%。

从国际化程度看,国产品牌的收入规模大幅提升,海外布局更加完善。由于部分公司未披露2003 年海外业务收入,我们以 2005 年数据作为参考,当年国产工程机械四强(徐工、柳工、三一、中联)的海外收入合计 8.23 亿元,占自身总收入的 6.4%。经过十几年的海外布局与拓展,2018 年这四家企业的海外收入大幅上升至 265 亿元,占自身总收入比例也上升至 18%。

综上,在公司体量、资本实力、竞争优势等方面不断充实的本土品牌,其抵御市场风险的能力已大大增强。

接下来,我们也来谈一些此次新冠疫情对行业带来的不确定因素。

前文也曾提到,此轮疫情的传播范围、累计感染人数都远超非典时期,且当前疫情确诊人数仍处于增长阶段,疫情发展仍具有不确定性,若疫情得到控制所需的时间超预期,则其对节后基建和地产项目的复工,以及工程机械行业影响也可能超过此前的预期。

非典时期,中国内地累计病例5327例

新冠肺炎疫情地图:全国累计确诊63946例(截至2020-2-14)

如今,建筑行业对于安全生产的重视程度也是今非昔比。2月7日,成都市住房和城乡建设局下发了《关于将新型冠状病毒感染的肺炎疫情防控工作纳入住建领域市场主体信用评价管理的通知》,通知中规定,住建领域从业单位造成疫情传播后果的,将视为安全事故进行处理。

成都市住房和城乡建设局通知的部分截图

截至目前,已经出现个别企业因复工后未严格实施管控,引发聚集性疫情的事件,这将对尚未复工的企业的信心和下一步的决策造成一定影响(本文部分数据及素材来源于中国工程机械工业协会、华泰证券,特此感谢)。

敬请关注 《工程机械与维修》&《今日工程机械》 官方微信

更多精彩内容,请关注《工程机械与维修》与《今日工程机械》官方微信